Ссудный день. Как Россия избавляется от гособлигаций США

МОСКВА, 18 апр — РИА Новости, Игорь Наумов.

За последние месяцы объем российских активов, размещенных в американские ценные бумаги, сократился почти на 12 миллиардов долларов. Почему Минфин распродает гособлигации США и больше не рассматривает их как надежный финансовый инструмент — в материале РИА Новости.

Вернуть должное

В феврале Россия избавилась от гособлигаций США на сумму в 3,1 миллиарда долларов. Всего с начала года размер международных резервов России в американских ценных бумагах снизился со 105,7 миллиарда до 93,8 миллиарда долларов.

Госдолг США превышает 20 триллионов долларов. Около трети этой суммы приходится на государства-инвесторы. По сравнению с другими пакет России достаточно скромный.

"Лидируют Китай и Япония, чьи вложения превышают триллион на каждого. Доля России в госдолге США — около одного процента и примерно три процента от того, чем владеют иностранные государства", — говорит эксперт-аналитик "Финама" Алексей Калачев.

Эксперты объясняют начавшийся выход России из ценных бумаг США тем, что Вашингтон не всегда выполняет обязательства перед кредиторами. Наглядный пример — Иран.

В 1979 году, после победы в этой стране Исламской революции, США встали на тропу санкционной войны. Вашингтон запретил своим гражданам и компаниям вести бизнес в Иране, а также заморозил хранящиеся в банках США золотые запасы Тегерана. История получила продолжение в апреле 2016 года. Американский суд принял решение направить 2,7 миллиарда долларов, принадлежащих Ирану и ранее замороженных на счетах банков США, на выплаты компенсаций морским пехотинцам, пострадавшим от теракта в 1983 году в Бейруте.

Прямых доказательств причастности Ирана к той террористической атаке нет. В Тегеране вердикт суда назвали воровством.

Санкционные риски

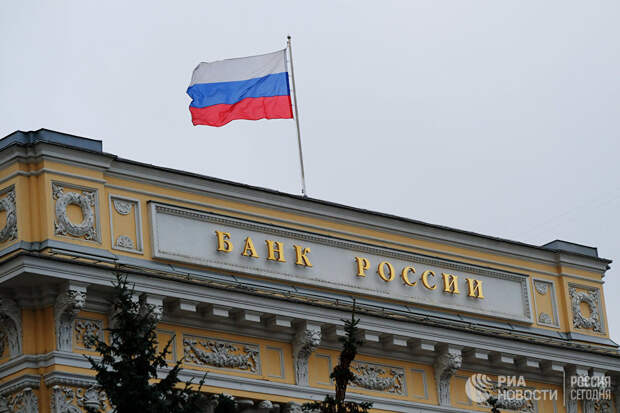

Есть все основания полагать, что американская администрация способна повторить нечто подобное. Поэтому в марте 2014 года Банк России перевел 115 миллиардов долларов со счетов ФРС в коммерческий депозитарий.

Это было сделано на фоне введения антироссийских санкций в связи с событиями вокруг Крыма. В Москве хотели подстраховаться на случай возможной заморозки активов.

Опасения не оправдались, и российские миллиарды вскоре вернулись под контроль ФРС. Теперь же Москва, похоже, намерена окончательно избавиться от ценных бумаг США. И это тщательно продуманное решение.

"Мы давно вывели бы средства из госдолга США, если бы была такая возможность", — признался РИА Новости председатель комитета Госдумы по финансовому рынку Анатолий Аксаков.

С ним согласен директор Института стратегического анализа компании "Финансовые и бухгалтерские консультанты" Игорь Николаев. По его словам, лучше было бы вообще не вкладывать миллиарды долларов в американскую экономику, а инвестировать в свою собственную.

Возвращать деньги сложнее, это растянется надолго, поясняет Николаев. Торопиться нельзя: широкая распродажа гособлигаций США обрушит их стоимость, и Россия вместо прибыли получит убытки.

Восточный вектор

Международные валютные резервы России размещены не только в государственных облигациях США. Большая часть — примерно 125 миллиардов долларов — инвестирована в ценные бумаги других стран, в частности Франции, Германии и Великобритании.

Однако в условиях санкционного противостояния Россия едва ли станет вкладывать миллиарды в экономику союзников Вашингтона. Альтернативных финансовых инструментов в мире достаточно. Например, ценные бумаги Японии и Китая.

Доходность гособлигаций КНР выше американских. В зависимости от сроков погашения — 3,2–4,14%, тогда как бумаги США торгуются не выше 3%.

Китайские облигации вполне надежны — учитывая объемы экономики и размеры золотовалютных резервов, которые в прошлом году превысили 3,3 триллиона долларов.

Японский госдолг с точки зрения доходности менее привлекателен, но столь же надежен. Неслучайно именно в ценные бумаги Японии активно инвестирует Пекин, ставший за последние два года крупнейшим держателем долговых обязательств Страны восходящего солнца.

Золотое сечение

Другой надежный инструмент — золото. В настоящее время примерно 30% золотовалютных резервов развитые страны хранят именно в этом активе. У России данный показатель — около 20%.

Самый большой золотой запас у США — восемь тысяч тонн, у Германии три тысячи тонн, у Италии и Франции — по 2,5 тысячи тонн. Россия на пятом месте — 1860 тонн драгоценного металла рыночной стоимостью около 80 миллиардов долларов.

Ставка делается на дальнейшее наращивание золотого запаса. Практически все золото, добываемое в России, сегодня скупает Центральный банк. В 2017 году регулятор приобрел 223 тонны при уровне добычи в 253,9 тонны и общем объеме производства, включая вторичную переработку, в 306,9 тонны.

"Государство каждый год покупает все больше золота. Учитывая внешнеполитические риски, долю драгметалла в резервах необходимо увеличивать", — убежден Аксаков.

Свежие комментарии